Kế toán thuế thu nhập doanh nghiệp là một nghề nhưng cũng là một môn khoa học. Thực hiện kế toán thuế giỏi thì các bạn phải biết và hiểu rõ về kiến thức thuế, pháp luật thuế… Áp dụng kiến thức thuế vào công tác báo cáo thuế hàng quý, tháng, năm… Hãy cùng theo dõi bài viết dưới đây để cùng Kế toán Thiện Phát chia sẻ chi tiết hơn về khái niệm này nhé!

Khái niệm

Kế toán thuế thu nhập doanh nghiệp là gì?

Chi phí thuế thu nhập doanh nghiệp (hoặc thu nhập thuế thu nhập doanh nghiệp). Đây là tổng chi phí thuế thu nhập hiện hành và chi phí thuế thu nhập hoãn lại. Khi xác định lợi nhuận hoặc lỗ của một kỳ.

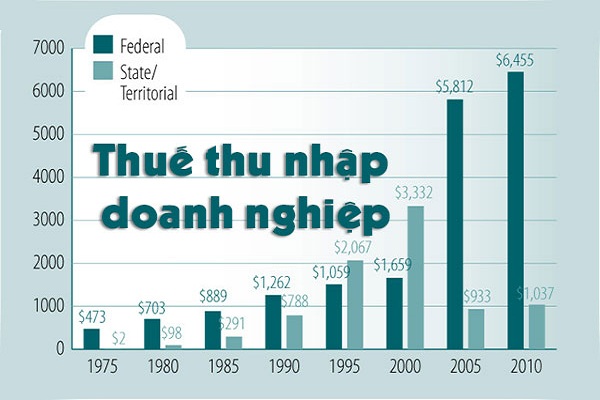

Thuế thu nhập doanh nghiệp là gì?

Thuế thu nhập doanh nghiệp (TNDN) là một loại thuế trực thu được đánh trên phần thu nhập. Dựa theo kết quả hoạt động sản xuất và hoạt động kinh doanh cuối cùng của một doanh nghiệp. Đối tượng phải nộp thuế TNDN là toàn bộ các cá nhân. Và tổ chức có tham gia sản xuất, kinh doanh về hàng hóa, dịch vụ. Mà có phát sinh thu nhập thì đều phải nộp thuế thu nhập doanh nghiệp. Theo quy định về thuế thu nhập doanh nghiệp hiện hành. Cách tính thuế thu nhập doanh nghiệp hiện nay sẽ dựa trên thu nhập chịu thuế trong kỳ tính thuế. Và dựa trên thuế suất thuế thu nhập doanh nghiệp. Thu nhập chịu thuế trong kỳ tính thuế là tổng thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ và thu nhập khác.

Luật thuế thu nhập doanh nghiệp

Hiện nay, Luật thuế thu nhập doanh nghiệp hiện hành đang được áp dụng là:

– Luật thuế thu nhập doanh nghiệp số 14/2008/QH12. Văn bản Luật số 32/2013/QH13 về sửa đổi, bổ sung một số điều của Luật thuế thu nhập DN. Luật TNDN mới nhất hiện nay là Luật số 71/2014/QH13 về sửa đổi, bổ sung một số điều của các Luật thuế. Kèm theo đó là Thông tư 96/2015/TT-BTC về thuế TNDN.

– Thông tư 96 thuế TNDN hướng dẫn về thuế thu nhập doanh nghiệp tại Nghị định 12/2015/NĐ-CP. Quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của Thông tư số 78/2014/TT-BTC. Thông tư số 119/2014/TT-BTC, Thông tư số 151/2014/TT-BTC do Bộ trưởng Bộ Tài chính ban hành.

Trên đây là các quy định của pháp luật hiện hành về thuế thu nhập doanh nghiệp. Để làm đúng và tốt nghiệp vụ của mình, các bạn cần dành thời gian tìm hiểu các văn bản trên.

Cơ chế tự khai và tự nộp thuế thu nhập doanh nghiệp

Khái niệm

– Cơ chế tự kê khai, tự nộp thuế đòi hỏi tổ chức, cá nhân nộp thuế phải nâng cao trách nhiệm.

– Vì tờ khai là do tổ chức, cá nhân nộp thuế tự lập trên cơ sở kết quả sản xuất kinh doanh của mình. Và chính sách chế độ về thuế mà không cần có sự xác nhận của cơ quan thuế.

– Tổ chức, cá nhân nộp thuế chịu trách nhiệm về kết quả của việc tính thuế, kê khai thuế của mình trước pháp luật.

– Cơ quan thuế không can thiệp vào quá trình kê khai, nộp thuế của tổ chức, cá nhân kinh doanh.

– Nhưng cơ quan thuế sẽ tiến hành thanh tra, kiểm tra và áp dụng các biện pháp xử phạt theo luật định. Đối với những trường hợp có hành vi vi phạm pháp luật về thuế như không kê khai, không nộp thuế, trốn thuế…

Kế toán thuế suất thuế thu nhập doanh nghiệp

– Thuế suất thuế TNDN hiện hành là 20% áp dụng chung cho các doanh nghiệp.

– Doanh nghiệp có tổng doanh thu năm không quá 20 tỷ đồng áp dụng thuế suất 20%.

Doanh thu làm căn cứ xác định doanh nghiệp thuộc đối tượng được áp dụng thuế suất 20% tại khoản này. Đây là doanh thu của năm trước liền kề.

– Thuế suất thuế TNDN đối với hoạt động tìm kiếm, thăm dò, khai thác dầu, khí và tài nguyên quý hiếm khác. Tại Việt Nam từ 32% đến 50% phù hợp với từng dự án, từng cơ sở kinh doanh.

Công thức tính thuế thu nhập doanh nghiệp

Công thức chung tính thuế TNDN như sau:

| Thuế TNDN = Thu nhập tính thuế x Thuế suất thuế TNDN |

Nếu doanh nghiệp trích quỹ phát triển khoa học và công nghệ. Thì kế toán thuế thu nhập doanh nghiệp phải nộp được xác định như sau:

| Thuế TNDN phải nộp = (Thu nhập tính thuế – Phần trích lập quỹ KHCN) x thuế suất thuế TNDN |

Lưu ý:

Công thức xác định chi phí thuế thu nhập doanh nghiệp (TNDN) này áp dụng cho:

– Doanh nghiệp quản lý, theo dõi và hạch toán đầy đủ các nghiệp vụ kinh tế phát sinh của DN. Theo Chế độ kế toán hiện hành (xác định được doanh thu, chi phí của Doanh nghiệp).

– Doanh nghiệp hoạt động sản xuất kinh doanh thông thường.

Công thức này không xác định cho:

– Không áp dụng với các Doanh nghiệp có trích quỹ khoa học công nghệ.

– Hưởng các chính sách ưu đãi về thuế TNDN.

– Kinh doanh các lĩnh vực, ngành nghề đặc thù như: Kinh doanh bất động sản, Dầu khí ….

– Áp dụng xác định thuế TNDN hoãn lại theo chuẩn mực kế toán số 17.